マイルがお得に貯まるクレジットカードを探していくと

「セゾンプラチナアメックス」と「マリオットボンヴォイアメックス」にたどり着きます。

今回は、この2枚のクレジットカードについてメリットデメリット、本気で使うとしたらどっちを選ぶべきなのか徹底的に検討していきます。

実際に僕自身、この2枚のカードで悩んでいますので、参考になると思います。

では、いってみましょう!

ポイントはマイル一択!

クレジットカードのポイントはいろいろな種類があります。

楽天カードなら楽天ポイント、PayPayカードならPayPayポイント、エポスカードならエポスポイント、JCBカードならOkiDokiポイントなど、各クレジットカードで貯まるポイントは異なってきます。

各ポイントは別のポイントに変えることもできたりします。

僕はそんなポイントの中でマイルが一番だと考えているのです。

マイルは航空会社で使えるポイントになります。

例えば、東京沖縄間なら6,000マイルほどで行くことができます。

通常の航空券を買うと60,000円ほどです。

そう、マイルで航空券を購入でき、しかもその価値は10倍ほどにも容易に達します。

通常、ポイントは1ポイントで1円の価値というのが相場ですが、マイルに限っては航空券を購入する際に利用することで1マイルあたり2円、3円は当たり前になってくるのです。

なので、ポイントを貯めるのであればマイルが一番、一択だと思います。

もちろん、飛行機に興味ないし、今後一生乗らないということであれば話は別ですが。。

今回は、そんなマイルを効率よく貯めるための2枚のクレジットカードについて紹介します。

セゾンプラチナアメックスとマリオットボンヴォイプレミアムアメックスです。

それぞれ、マイル還元率は、1%以上となっていて、日常で毎月10万円ほど使えば1,000マイル以上溜まっていくカードになります。

マイル還元率の良いカード2枚にどんな違い、魅力があるのか考えてどっちが良いのか結論を述べていきます。

セゾンプラチナアメックスの基本情報

年会費

22,000円が年会費としてかかります。

お得な特典

コンシェルジュサービス、2名分のコース料金が1名無料の割引、JALマイル還元率最大1.125%、手厚い保険などがあります。

今回は基本的にマイルにフォーカスして比較するので、詳しい特典についてはこちらの記事を参考にしてみてください。

かなり詳しく書いてあってわかりやすかったです。

https://ranking.goo.ne.jp/select/credit-card/article/718

マリオットボンヴォイプレミアムアメックスの基本情報

年会費

49,500円の年会費がかかります。

お得な特典

マリオットボンヴォイゴールド会員資格、無料宿泊券(150万円以上利用で)、プラチナエリート資格(400万円利用で)、スマホ保険、マイル還元率最大1.25%があります。

こちらも詳しくはこちらの記事を参考にしてみてください。

https://www.monsterism.net/23314/

単純比較

単純に年会費だけを比較すると、圧倒的にセゾンプラチナアメックスの方が安いです。

差額は「27,500円」にもなります。

しかし、マリオットボンヴォイアメックスは無料宿泊ポイントという制度がカード更新時に付帯します。

これは5万円以上の価値を出せるサービスになっているので、セゾンプラチナアメックスとの年会費の差は埋めることができると考えられます。

逆に無料宿泊ポイントのサービスを抜いた状態だと、マリオットボンヴォイアメックスは年会費無料でマイル還元率1.25%のカードと見た方が比較としてわかりやすいでしょう。

そうした時、セゾンプラチナアメックスに22,000円分の価値があるのか見極めるのが重要になってきます。

セゾンプラチナアメックスのマイル還元率はJALマイルであれば1.125%、その他のマイルであれば0.75%ほどになってきます。

JALマイルにこだわりがないのであれば、マイル比較だとマリオットボンヴォイアメックスが優勢です。

セゾンプラチナアメックスはさらに、コンシェルジュサービス、レストラン優待があるので22,000円の価値は十分にあると思います。

そうなってくると、年間の使用額によっておすすめは変わってくるというのが僕の考えになります。

次は年間何にどのくらいお金を使うと、ポイントの貯まり具合に違いが生まれるのか見ていきます。

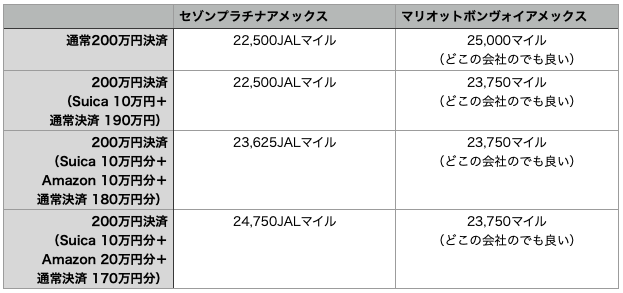

年間使用金額での比較

セゾンプラチナアメックスはSuicaや電子決済サービスへのチャージ、電気ガスの光熱費への支払いでも通常通りポイントが貯まります。

それに対し、マリオットボンヴォイアメックスはSuicaなどの電子決済サービスにはポイントが貯まらず、電気ガスの光熱費の場合はポイント還元率が半減してしまいます。

さらに、セゾンプラチナアメックスはAmazonの利用で通常よりもポイントアップされる優遇もあるのです。

買う製品にもよりますが大体2倍くらいのポイント付与があると考えて良いと思います。

以上のことを踏まえて、年間利用額を200万円としてそれぞれの内訳を変えた場合の比較表が以下になります。

基本マリオットボンヴォイアメックスがマイル還元率としては高いです。

しかし、Suicaや公共料金といった部分が増えてくると、徐々に還元率は横並びになり

さらにAmazonというポイントアップが2倍になる場所での買い物が20万円になると「セゾンプラチナアメックス」の方がマイルが溜まりやすくなっていきます。

マリオットボンヴォイアメックスはマリオットのホテルで使用しな限り、基本的にポイント還元率がアップすることがないため差が生まれていく計算になりますね。

光熱費をカードで払う場合もこのような形で、ジリジリとセゾンプラチナアメックスの方がポイント(JALマイル)が溜まっていくという構図です。

結論

比較を行ったところで、結論であるどっちのカードが良いのかを述べていきます。

まず150万円決済が年間行えないという方は迷うことなく「セゾンプラチナアメックス」です。

マリオットボンヴォイプレミアムアメックスは無料宿泊ポイントがもらえるのが前提となってくるカードなので、150万円利用の条件は絶対クリアする必要があります。

そのため150万円決済が年間行かないよ!という方は、迷わずセゾンプラチナアメックスが良いです。

続いて、150万円以上利用する中でどの決済が多いかでおすすめは変わってきます。

Suicaなどの電子決済サービスにチャージするならばセゾンプラチナアメックス。

そうでないならばマリオットボンヴォイアメックスがおすすめです。

年間の利用額を見て判断すると良いと思います。

ちなみに、Suicaなどのポイント還元率をどうしてもあげたいという方は、JREカードを検討してみると良いです。

こちらは1.5%還元になるので超お得です。

結論、カードを集約して一枚だけにしたいならセゾンプラチナアメックス、Suicaなどは別カードでポイントをもらいつつ年間150万円以上の決済ができるならマリオットボンヴォイアメックスカードが良いと思います。

まとめ

今回は、マイル還元率が以上に良い2枚のカードセゾンプラチナアメックスとマリオットボンヴォイアメックスについて比較してきました。

結論としては、一枚に集約するならセゾンプラチナアメックスがおすすめで、他のカードとも併用しつつ150万円決済ができるならマリオットボンヴォイアメックスが良いという話でした。

カード選びの参考になれば嬉しいです。

僕も散々迷っている2枚のカードなので、じっくり吟味してください。

では、皆さんのクレカライフがより良いものになることを祈っています。