税金と聞くと怖いイメージ。

税金と聞くと卑しいもので憎むべきものというイメージ。

これらのイメージは税金について知らないために生まれるものです。

義務教育として学ぶべき内容なのに、どういうわけか国から教えてもらえないのが税金になります。

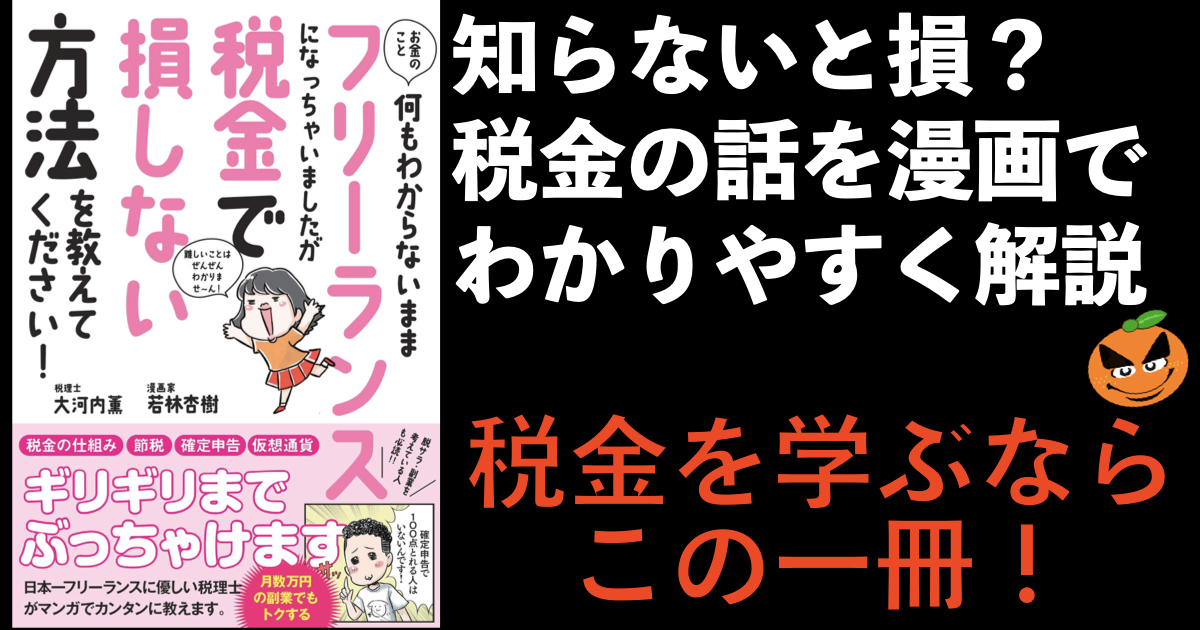

今回紹介する「お金のこと何もわからないままフリーランスになっちゃいましたが、税金で損しない方法を教えてください」(以下「フリーランス税金で損しない方法」)ではそんな義務教育で学ぶべき税金の基礎を学ぶことができます。

全国民が読むべき一冊で、税金を知ることで国に騙されにくくなることでしょう。

ここでは、「フリーランス税金で損しない方法」で特に僕が気になったポイントをまとめつつ、全体の要約を行なっていきます。

では、行ってみましょう!

本書の構成

ページ数

あとがき含めず200ページ、あとがきまで含めると全205ページになります。

読むのにかかった時間

大体2時間切るくらいで読み切ることができました。

構成

書き方としては全体をほぼ漫画で書いており、章ごとにまとめとして文章が書かれている構成でした。

学べる内容としては税金とは何か、確定申告や源泉徴収、経費、節税、国民健康保険など「フリーランス税金で損しない方法」一冊でフリーランスや副業民の税金周りを全て抑えることができる形になっていました。

漫画の内容も面白く堅っ苦しくないので、非常に読みやすいように作られており、非常に好感の持てる内容でした。

開業準備金でお金が戻ってくる?

まず僕が一番驚いた内容から紹介します。それが開業準備費用という考え方です。

開業前、フリーランスになる前、会社員時代などで仕事関連のために準備したお金は開業準備費用として確定申告に反映させることができるのです。

つまり開業前の資金を経費とすることができるのです。

経費については後ほど解説はしますが、開業にかかったお金を確定申告で経費にできるなんて知りませんでした。

僕が今後フリーランスや自営業となったときは、それまでに買ったパソコンやらマウスやらを経費にしようと固く心に誓いました。

また開業に当たっての注意点として、名刺も開業準備費用で作ってしまうこととクレジットカードを作っておくことが「フリーランス税金で損しない方法」では紹介されていました。

フリーランスになってみないと気づかない部分にまで配慮されている一冊というのが切に感じるポイントです。

簡単なチェックリストもありましたので参考にしてみてください。

・開業準備で使った経費のレシートや領収書を保管する

・名刺を作る

・会社員の場合は、クレジットカードを作る

・会社員で引っ越しの予定がある場合は、契約する

フリーランスになると、安定しないと判断されやすくなり信用が一時下がるのでそういった面も考慮しないといけないのがよくわかる内容になっています。

経費はどこまで経費なの?

経費とは

「経費にするから大丈夫」「経費って響きがかっこいい」と経費に関しても思いはそれぞれあると思いますが、経費とはざっくり説明すると売上の中から税金に換算されないお金のことを言います。

簡単な図で説明するとこんな感じ。

課税所得という部分にのみ税金はかかってくるのが税金の基本ルールというのを押さえておきましょう。

なので、経費にするというのは税金として計算するお金の絶対量を減らす行為と言い換えることができます。

式で表すならこんな感じ「売上 – 経費 – 控除 = 課税所得」控除についてはいろいろな種類がありますので、この場での説明は割愛します。

「フリーランス税金で損しない方法」では詳細にわかりやすく書かれていますので、参考にしてみてください。

経費の線引きはグレー

じゃあ何でもかんでも経費にすればいいじゃないか!と思う方も出てくると思いますが、一応そこには仕事として使ったお金という線があります。

とはいえこの線はかなりグレーとのことです。

例えば、ブロガーの場合パソコンや取材費は経費とすることができます。

その際、取材費がかなりグレーになるわけです。

旅行に見える領収書も取材のための旅行だと言い張れれば経費になってしまうのです。

どこからが経費でどこからが経費ではないかは非常に曖昧なのがわかると思います。

明らか仕事と関係のないレシートやら領収書ならアウトなのですが、微妙なところはやはり微妙なんだそうです。

自分が自信満々に説得できるレベルであれば、経費として通ります。

結構グレーな分難しい印象でした。

ただ何でもかんでも経費にすれば良いと思ったら実はそうでないというのも学ぶことができました。

経費に増やししていくと課税所得が下がります。

これはつまり納める税金も下がるということではありますが、その分所得が少ない人という見方もできてしまうのです。

今の日本では所得の少ない人=信用ができない人となってしまうため、あまり経費を増やしすぎると引っ越しやお金を借りるときなどの信用問題にマイナスに働いてきてしまうのです。

こういった面を考えるとやはり経費は正しく経費にしないと信用につながらないとなる理由がよくわかります。

まだまだフリーランスとして僕が経費を考えることは少ないとは思いますが、今後経費を考える上での参考になりました。

例えば、家賃は大体半分くらいは経費になるとか、スタバでのカフェ代も経費になるとか、かなりぶっちゃけた話も「フリーランス税金で損しない方法」には出てくるので、読んでいて面白かったです。

確定申告は難しくない

確定申告は難しいと「フリーランス税金で損しない方法」を読む前の僕は思っていました。

もちろん僕が今後確定申告する際も必ず税理士に相談しようと決意していたのですが、「フリーランス税金で損しない方法」を読むと案外自分でできるということがわかったのです。

確定申告は所得を税務署に明示することによって所得税、住民税を払うために必要なことになります。

さらに確定申告を行うことで控除を受けられるようになり、税金を安くする青色申告という制度もあるのです。

一見難しいですが「フリーランス税金で損しない方法」には実際に必要なものと書くべき内容についても言及がありました。

詳細や書き方については本書を参考にしてほしいのですが、ざっくり確定申告には以下の2点の書類が必要になってきます。

・青色申告決済書(4枚)

・確定申告B(2枚)

これらを記入するために領収書や日々の帳簿付が必要になってくるわけです。

こう聞くとなんだかやれそうな気がしてきますよね。

僕も「フリーランス税金で損しない方法」を読んでかなり自信がつきました。

詳しい書き方や提出までの流れについては「フリーランス税金で損しない方法」の120ページ~を参考にしてください。

漫画と実際の写真を使いながらの説明なので非常にわかりやすかったです。

まとめ

今回は税金の基礎が学べる義務教育になるべき内容の「フリーランス税金で損しない方法」を紹介してきました。

税金は働いている人たち全員に関わってくる内容なのでぜひ、この一冊を読んで、税金とは何ぞやや源泉徴収って何してるの?とか副業してるけど確定申告どうすればいいんだろとか学んでいただければと思います。

本当に漫画で書かれていて、楽しく学べるので税金の難しい内容もわかりやすく学ぶことができました。

今後は実際に確定申告やらをやっていくフェーズですね。

おっとその前に開業申告所でした。

税金を知ればこの先の仕事にも必ずプラスになることがわかりました。

では、税金を気持ちよく払ってより楽しい明日にしましょう!

裏技:無料で読む方法

今回紹介した本はオーディオブックを使って無料で聞けます(読めます)

「ながら」でも本が読めて、本が苦手な方でも聞くだけなので大丈夫です!