クレジットカードを選ぶ基準はなんですか?

マイル還元率?継続特典?年会費?

僕の場合は、全てを兼ね備えたコスパで選ぶ派です。

今回は、マイル還元率・継続特典がとにかくすごい、マリオットボンヴォイアメックスと、最近生まれ変わったアメックスゴールドプリファードを比較して、僕が最終的にどっちを選んだのか紹介していきます。

マイル還元率、継続特典。そして年会費から考えたコスパに注目したクレジットカード選びなので、多くの方の参考になるかと思います。

では、いってみましょう!

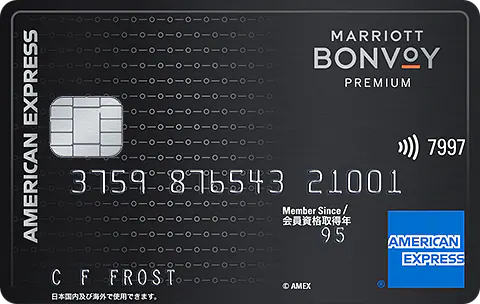

マリオットボンヴォイアメックスとは

マリオットボンヴォイアメックスとは、この記事では年会費49,500円の正式名称「Marriott Bonvoy アメリカンエキスプレス・プレミアム・カード」を指します。

マイル還元率が最大1.25%と、航空会社のクレジットカードよりも高い還元率を誇ることでも有名で、さらに年間150万円決済を達成すると1泊無料で泊まれるポイントをもらえちゃいます。

コスパが良いという点から49,500円という決して安くはない年会費を払ってでも、持ちたいという方が多いクレジットカードです。

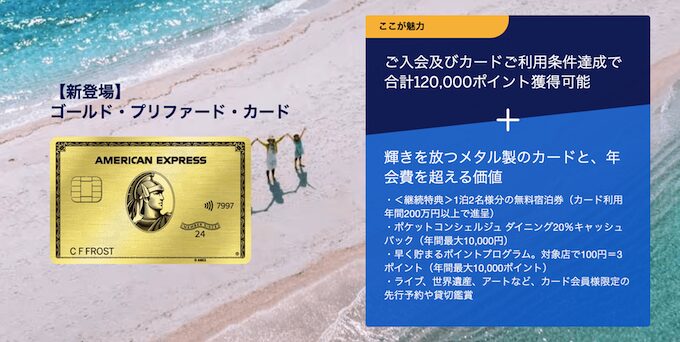

アメックスゴールドプリファードとは

アメックス・ゴールドプリファードとは、アメリカンエクスプレスが発行するプロパーカードです。

マリオットボンヴォイアメックスが提携カードに対して、こちらはプロパーカード。

クレジットカード会社が直接発行するカードということです。

年会費は39,600円マイル還元率は最大1%で、年間200魔延々決済をすると1泊無料で泊まれる特典があります。

さらにAmazonなどの特定の加盟店でカードを利用すると3%ポイント還元される特徴も持っています。

加えてレストランで2名利用で1名無料となる招待日和や、レストラン優待として20%キャッシュバックも付いています。

2枚を比較

上記で紹介した2枚のクレジットカード「マリオットボンヴォイアメックス」と「アメックス・ゴールドプリファード」を比較していきます。

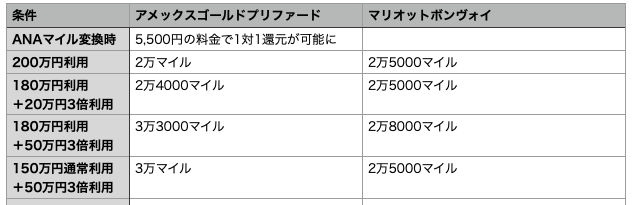

マイル還元率

まずマイル還元率。こちらは「マリオットボンヴォイアメックス」が最大1.25%で優勢というのが一見した見方です。

ですが、ここに「アメックス・ゴールドプリファード」の特典の一つである特定加盟店だと3%還元が付与されるを考慮するとマイル還元率が良い勝負になってきます。

3%還元は年間上限が10,000ポイントと決まってはいますが、それを考慮するとこんな感じになるのです。

中々良い勝負ではないでしょうか?

AmazonやJAL、UberEats、一休.comなどを多く利用する場合はアメックス・ゴールドプリファードでも十分マイル還元率は高いと言えると思います。

ただ、アメックス・ゴールドプリファード側はANAマイル還元をする際は5,500円別途かかってきますので、年会費+5,500円と考えるとやはり良い勝負という感じですね。

ちなみに、今回は200万円を使う前提での比較をしているので、このくらいの差ですが、300万円近くになると3%還元率の恩恵が出ないアメックス・ゴールドプリファードがマイル還元率では劣ってきます。

200万円までなら良い勝負。300万円くらいからマリオットボンヴォイアメックスが優勢というのがマイル還元率です。

継続特典

継続特典はマリオットボンヴォイアメックスが、無料宿泊用ポイントとして50,000ポイントをもらえます。

泊まれるホテルは、海外を含めた65,000ポイント(自分で貯めた15,000ポイントを追加)で泊まれるマリオットホテルです。

アメックス・ゴールドプリファードは、フリーステイギフトとしてチケットをもらえます。

泊まれるホテルは各種ありますが基本国内。実際に泊まれるホテルの詳細は下記URLで公式ページに記載がありますので参考にしてみてください。

継続特典の無料でホテルに泊まれるという点は、良い勝負ですが、より高級ホテルに泊まれるという点ではマリオットボンヴォイアメックスが勝っている感じ。

自分でポイントを追加することもできますし、マリオットボンヴォイアメックスは持っているだけでゴールドステータスでマリオットホテルに泊まれるので、より高級感を持ってホテルに滞在することができます。

その他の特典

継続特典以外を考えた場合、アメックス・ゴールドプリファードが勝ってきます。

マリオットボンヴォイアメックスは、マリオット系列のホテルで泊まることで3倍ポイントが貯まるのとゴールドステータスをもらえるという得点くらいで他の特典は弱いです。

アメックス・ゴールドプリファードは、2名利用で1名無料となるレストラン優待「招待日和」やスタバでのチャージで20%還元される特典、レストランで使える20%還元特典など豊富。

使いこなせるかによって変わってきますが、アメックス・ゴールドプリファードの方が使いやすい特典が多く、マリオットホテルに泊まるという方以外はアメックス・ゴールドプリファードの特典の方が嬉しいと思います。

結論・こっちを発行しました

では、散々比較して僕はどっちのクレジットカードを発行したのか。

ズバリ、アメックス・ゴールドプリファードです。

比較した結果アメックス・ゴールドプリファードのその他の特典も含めた年会費が1万円近くやすいという点に惹かれました。

あとは、そもそもマリオットボンヴォイアメックスには審査落ちしていました。

審査落ちして沈んでいた気持ちに、アメックス・ゴールドプリファードの情報が舞い込んできて、ざっと比較してアメックス・ゴールドプリファードが良い!と思い発行した経緯です。

詳細は別記事でも書いていますので、そちらも読んでみてください。

審査落ちしたから、という理由もありますがやはり年会費と無料宿泊特典で比較したときに、マリオットにこだわる必要はないかな。というのが大きいです。

マリオットホテル以外にもコスパ重視で宿泊先を決める僕ですので、そう考えたときにアメックス・ゴールドプリファードの方が使いやすいと思いました。

なので、マリオットをよく利用するか、発行を機にマリオットに泊まるようにできるか。という判断材料でこの2枚は発行を検討するのが良いと思います。

マイル還元率を見る場合なら、年間の利用金額を参考にすると良いです。

年間200万円前後ならどちらもどっこいどっこい、300万円を超えてくるとマリオットボンヴォイアメックスが優勢になってきます。

どちらにせよ、年間200万円を超える決済をクレジットカードに集められない場合は、発行する必要のないカードですので気をつけてください。

年間150万円ならいける!という方であればマリオットボンヴォイアメックスをおすすめします。

ぜひとも、自分に合ったカードを見つけてみてください。

まとめ

今回は、マリオットボンヴォイアメックスとアメックス・ゴールドプリファードを比較してきました。

審査落ちしたという理由もありますが、僕はアメックス・ゴールドプリファードを発行しました。

見た目に非常に満足しています。

一応紹介URLもありますので、僕からの紹介で通常より10,000ポイント多く入会特典が欲しいよ。という方はここから申し込みしてみてください。(僕にも10,000ポイント入ります!!)

では、皆さんのクレジットカードライフがより良いものになることを祈っています。